Quelle que soit les causes d’une crise, financière, politique, économique le marché immobilier résonne en écho.

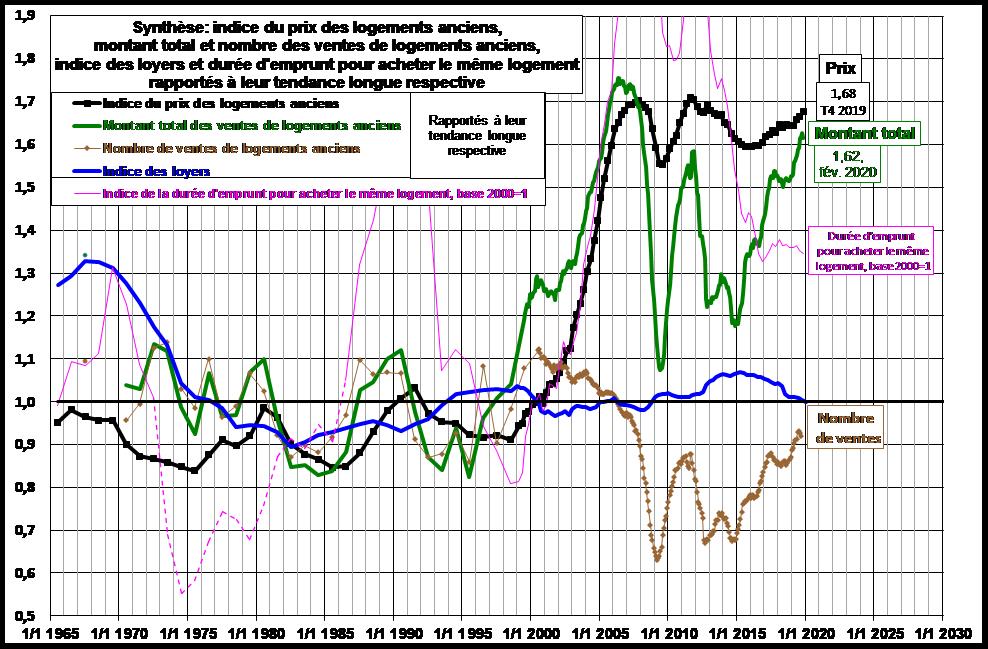

Dans tous les cas il s’agit d’être prudent en matière de prédiction. Doit-on rappeler ce que « les plus grands experts » disaient dès juin 2010. Jacques FRIGGIT en tête n’annonçait-il pas une baisse de 30 à 35 % des prix de l’immobilier dès juin 2010 en lien avec la crise de l’EURO (courbe en noir)

L’histoire des crises depuis 1987, montre que le comportement du marché immobilier au lendemain d’un krach financier varie à la baisse ou à la hausse selon qu’il soit acteur ou spectateur de la crise. Crise des Subprimes de 2008 chute de 8 à 10 %. 2010, crise de l’EURO augmentation de 5 à 6 %.

Autant dans le premier cas la logique devient la règle, il est en revanche beaucoup plus difficile de prévoir le comportement du marché immobilier dans le second.

Toutefois, on constate qu’après un krach boursier dont l’origine est décorrélée du marché immobilier, celui-ci réagit positivement.

Faut-il y voir le comportement refuge d’investisseurs refroidis des marchés financiers ?

Par sa nature, par les réponses budgétaires des États et celles financières des banques centrales, cette crise est inédite. Les dogmes sur lesquels les analystes prédisent l’après pourraient bien être obsolètes.

La période nous impose la prudence.

L’augmentation des taux d’emprunt donnera un coup de frein au marché immobilier

C’est l’argument mis en avant par beaucoup d’analystes pour expliquer une baisse des prix de l’immobilier. L’argent plus cher entrainerait une chute de la demande. L’équation semble assez incontestable.

Inversement une baisse des taux crée normalement un dynamisme du marché immobilier.

Logique implacable ? pourtant de 2012 à 2015, alors que le taux moyen de crédit était divisé quasiment par deux, les prix de l’immobilier suivaient également une courbe descendante.

Comme quoi rien n’est jamais définitivement établi une fois pour toute en économie.

Ne pas prendre en compte le niveau actuel des taux de crédit serait une erreur d’analyse.

En effet nous avions touché un point bas jamais égalé avec un taux moyen à 1,10 % pour l’immobilier résidentiel fin 2019 il est passé à 1.15 % en avril (source INSEE)

La vraie question serait plutôt de savoir à quel prix les acquéreurs seraient prêts à payer leur crédit ?

Faut-il rappeler qu’il n’est pas si loin le temps où les taux étaient autour de 3 %. Bien sûr chacun de nous prenons vite goût à l’argent bon marché. Qui s’en plaindrait ?

Cependant les motivations et les prises de décisions des acheteurs ne peuvent pas se résumer à une vision manichéenne que ce soit pour le logement familial ou même d’une résidence secondaire.

S’agissant des placements immobiliers qu’ils soient défiscalisants ou non, tout est une question de ratios financiers d’une part et de solutions alternatives plus attractives d’autre part.

Sur le second point, l’immobilier n’aurait pas de gros soucis à se faire si on prend en compte la volatilité des marchés financiers sur les 24 derniers mois.

Des conditions plus strictes d’octroi de crédit

C’est l’autre explication qui justifierait une baisse des prix de l’immobilier.

Déjà fin janvier 2020 le HCSF appuyé par la Banque de France recommandait aux banques plus de respect du critère d’endettement.

En réponse, les banques avaient estimé qu’une application stricte du plafond des 33 % exclurait 100 000 ménages de l’accession à la propriété. Bien sûr surtout parmi les ménages les plus modestes.

Pour les banques, la baisse du volume de prêt neutraliserait les bénéfices espérés par de meilleures marges obtenue par la hausse des taux.

En bon commerçant, les banquiers devraient être tentés de maintenir un volume de prêt élevé. Quitte à maintenir des durées relativement longues pour respecter le ratio de l’endettement.

Le nombre de refus de prêt serait trop faible pour infléchir le prix de l’immobilier vers la baisse.

L’équilibre entre l’offre et la demande.

A quel niveau sera le stock au lendemain du déconfinement ? La demande sera-t-elle au niveau de 2019 (année record avec 1 059 000 transactions) ?

Dans l’ancien les prix pourraient se maintenir par des effets conjugués :

- Les mutations professionnelles habituelles de la période estivale pourraient être en diminution cette année ce qui provoquerait une baisse de la demande.

- Par ailleurs le krach financier pourrait faire venir vers le marché immobilier des investisseurs voulant sécuriser leur épargne. Cette demande profiterait surtout aux petites surfaces T1 et T2.

- Parmi les changements comportementaux des Français après la crise du coronavirus celui des vacances pourraient changer. Une demande vers les résidences secondaires de campagne pourrait trouver un regain.

Les agences immobilières que nous avons interrogées après cinq semaines de confinement nous ont répondues :

- Les compromis qui étaient engagés n’ont pas été dénoncés par les bénéficiaires ;

- Des rendez-vous de visite sont déjà programmés pour la première semaine du déconfinement ;

- Les vendeurs n’ont pas manifesté leur intention de retirer leur bien de la vente ;

- Les négociateurs n’ont pas rentré de nouveaux mandats de vente pendant le confinement (on le comprend)

Dans le neuf : vers une baisse du stock.

L’offre devrait être en recul jusqu’au deuxième trimestre de 2021 au moins.

- Une forte baisse des permis de construire accordés. En cause :

- Des services d’instruction de demande d’autorisation quasiment à l’arrêt dans les mairies pendant près de deux mois ;

- 5 000 communes dont l’issue des élections ne sera pas connue avant septembre.

2. Avec l’arrêt des chantiers depuis le confinement on peut s’attendre à des mises en chantiers retardées. Qui elles-mêmes provoquent généralement un différé des mises en commercialisation.

Ne perdons pas de vue que les espaces de vente auront été fermés pendant deux mois. Le chiffre d’affaire des constructeurs en 2020 se fera non pas sur 12 mois sur 10. Difficile dans ces conditions d’envisager une baisse des prix.

En conclusion :

Bien que l’augmentation des taux d’intérêt pourrait avoir un impact d’effet d’annonce déstabilisant certains investisseurs dans leur prise de décision, les prix devraient rester stables au moins jusqu’à la fin de l’année.